- Η συνολική αξία του ενεργητικού των ασφαλιστικών επιχειρήσεων μειώθηκε κατά 2,52% και διαμορφώθηκε στα 18.500 εκατ. ευρώ, έναντι 18.978 εκατ. ευρώ το προηγούμενο τρίμηνο.

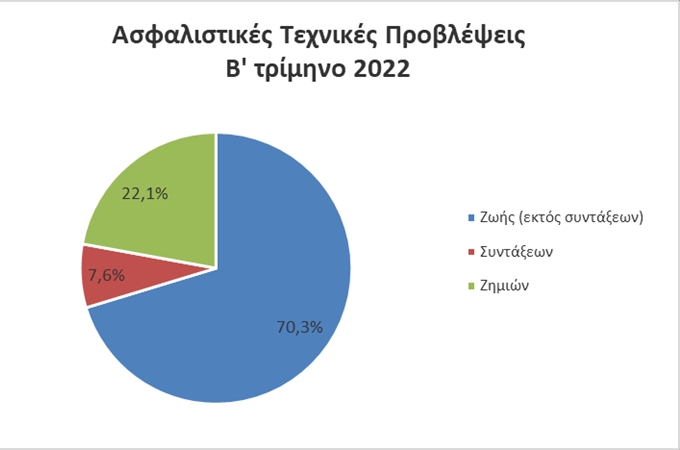

- Oι ασφαλιστικές τεχνικές προβλέψεις μειώθηκαν κατά 237 εκατ. ευρώ και διαμορφώθηκαν στα 13.383 εκατ. ευρώ, έναντι 13.620 εκατ. ευρώ το προηγούμενο τρίμηνο.

Η συνολική αξία του ενεργητικού των ασφαλιστικών επιχειρήσεων μειώθηκε κατά 478 εκατ. ευρώ σε σχέση με το προηγούμενο τρίμηνο και διαμορφώθηκε στα 18.500 εκατ. ευρώ στο τέλος του γ΄ τριμήνου του 2022.

Αναλυτικότερα, οι συνολικές καταθέσεις των ασφαλιστικών επιχειρήσεων μειώθηκαν κατά 236 εκατ. ευρώ και διαμορφώθηκαν στα 1.460 εκατ. ευρώ στο τέλος του γ΄ τριμήνου του 2022. Oι καταθέσεις στα πιστωτικά ιδρύματα του εσωτερικού μειώθηκαν κατά 104 εκατ. ευρώ και διαμορφώθηκαν στα 802 εκατ. ευρώ, ενώ οι καταθέσεις στα πιστωτικά ιδρύματα του εξωτερικού μειώθηκαν κατά 132 εκατ. ευρώ και διαμορφώθηκαν στα 658 εκατ. ευρώ. Το ποσοστό των καταθέσεων επί του συνολικού ενεργητικού μειώθηκε σε 7,9% το γ΄ τρίμηνο του 2022, έναντι 8,9% το προηγούμενο τρίμηνο.

Η αξία των συνολικών τοποθετήσεων των ασφαλιστικών επιχειρήσεων σε χρεωστικούς τίτλους διαμορφώθηκε στα 10.340 εκατ. ευρώ στο τέλος του γ΄ τριμήνου του 2022, έναντι 10.610 εκατ. ευρώ το προηγούμενο τρίμηνο. Η εξέλιξη αυτή οφείλεται σε μείωση των αποτιμήσεων των κρατικών τίτλων τόσο του Ελληνικού Δημοσίου όσο και των λοιπών χωρών της ζώνης του ευρώ. Το ποσοστό των χρεωστικών τίτλων επί του συνολικού ενεργητικού διαμορφώθηκε στο 55,9% το γ΄ τρίμηνο, αμετάβλητο σε σχέση με το προηγούμενο τρίμηνο.

Η αξία των συνολικών τοποθετήσεων σε μερίδια αμοιβαίων κεφαλαίων αυξήθηκε σε 3.911 εκατ. ευρώ, έναντι 3.832 εκατ. ευρώ το προηγούμενο τρίμηνο και το ποσοστό τους επί του συνόλου του ενεργητικού αυξήθηκε στο 21,1%, έναντι 20,2% το προηγούμενο τρίμηνο. Η αύξηση της αξίας των τοποθετήσεων οφείλεται σε καθαρές αγορές μεριδίων τόσο του εσωτερικού όσο και του εξωτερικού.

Η αξία των συνολικών τοποθετήσεων σε μετοχές και λοιπά μέσα κυριότητας διαμορφώθηκε στα 705 εκατ. ευρώ, έναντι 692 εκατ. ευρώ το προηγούμενο τρίμηνο, ενώ το ποσοστό τους επί του συνόλου του ενεργητικού διαμορφώθηκε στο 3,8%, έναντι 3,6% το προηγούμενο τρίμηνο.

Από την πλευρά του παθητικού, τα ίδια κεφάλαια μειώθηκαν σε 3.328 εκατ. ευρώ στο τέλος του γ΄ τριμήνου του 2022, έναντι 3.494 εκατ. ευρώ το προηγούμενο τρίμηνο. Οι ασφαλιστικές τεχνικές προβλέψεις μειώθηκαν κατά 237 εκατ. ευρώ και διαμορφώθηκαν στα 13.383 εκατ. ευρώ. Οι ασφαλιστικές τεχνικές προβλέψεις ζωής μειώθηκαν κατά 192 εκατ. ευρώ και διαμορφώθηκαν στα 10.411 εκατ. ευρώ, ενώ οι τεχνικές προβλέψεις ζημιών μειώθηκαν κατά 45 εκατ. ευρώ και διαμορφώθηκαν στα 2.972 εκατ. ευρώ. Το 70,1% του συνόλου των τεχνικών προβλέψεων αντιστοιχεί σε τεχνικές προβλέψεις ζωής εκτός συντάξεων.

Πίνακας 1: Συγκεντρωτική Λογιστική Κατάσταση των Ασφαλιστικών Επιχειρήσεων (υπόλοιπα τέλους περιόδου σε εκατ. ευρώ)

| 2022 Β΄ τρίμηνο | 2022 Γ΄ τρίμηνο | |

| ΕΝΕΡΓΗΤΙΚΟ | | |

| Καταθέσεις | 1.696 | 1.460 |

| Εσωτερικό | 906 | 802 |

| Εξωτερικό | 790 | 658 |

| Χρεωστικοί Τίτλοι | 10.610 | 10.340 |

| Εσωτερικό | 3.683 | 3.600 |

| Εξωτερικό | 6.927 | 6.740 |

| Μερίδια αμοιβαίων κεφαλαίων | 3.832 | 3.911 |

| Εσωτερικό | 1.071 | 1.124 |

| Εξωτερικό | 2.761 | 2.787 |

| Μετοχές και λοιπά μέσα κυριότητας | 692 | 705 |

| Εσωτερικό | 460 | 457 |

| Εξωτερικό | 232 | 248 |

| Πάγια στοιχεία (αναπόσβεστο υπόλοιπο) | 707 | 709 |

| Χρηματοοικονομικά Παράγωγα | 1 | 7 |

| Δάνεια | 183 | 158 |

| Αντασφαλιστές/Αντασφαλιζόμενοι | 404 | 396 |

| Λοιπά στοιχεία | 853 | 814 |

| Σύνολο Ενεργητικού / Παθητικού | 18.978 | 18.500 |

| ΠΑΘΗΤΙΚΟ | | |

| Ίδια Κεφάλαια | 3.494 | 3.328 |

| Ασφαλιστικές προβλέψεις | 13.620 | 13.383 |

| Ασφαλιστικές Τεχνικές Προβλέψεις Ζωής | 10.603 | 10.411 |

| εκ των οποίων Τεχνικές Προβλέψεις Συντάξεων | 1.030 | 1.030 |

| Ασφαλιστικές Τεχνικές Προβλέψεις Ζημιών | 3.017 | 2.972 |

| Δάνεια | 266 | 264 |

| Λοιπά στοιχεία | 1.597 | 1.524 |

Πίνακας 2: Καθαρές ροές τοποθετήσεων των Ασφαλιστικών Επιχειρήσεων (σε εκατ. ευρώ)

| Τοποθετήσεις | 2022 Β’ τρίμηνο | 2022 Γ’ τρίμηνο |

| Χρεωστικοί Τίτλοι | 118 | 114 |

| Εσωτερικό | -23 | 28 |

| Εξωτερικό | 141 | 86 |

| Μερίδια αμοιβαίων κεφαλαίων | -28 | 136 |

| Εσωτερικό | 22 | 77 |

| Εξωτερικό | -50 | 59 |

| Μετοχές και λοιπά μέσα κυριότητας | 30 | 26 |

| Εσωτερικό | -2 | 1 |

| Εξωτερικό | 32 | 25 |

Διάγραμμα 1

Διάγραμμα 2

1. Στοιχεία προς την Τράπεζα της Ελλάδος υποβάλλουν οι εποπτευόμενες ασφαλιστικές επιχειρήσεις, όπως αυτές ορίζονται στο άρθρο 1 της Πράξης Εκτελεστικής Επιτροπής 94/16.5.2016 με θέμα «Ενιαία υποβολή εθνικών αναφορών ασφαλιστικών και αντασφαλιστικών επιχειρήσεων προς την Τράπεζα της Ελλάδος, στο πλαίσιο της Φερεγγυότητας ΙΙ για εποπτικούς και στατιστικούς σκοπούς».

2. Οι καθαρές ροές προκύπτουν από τη μεταβολή των υπολοίπων διορθωμένη για το μέρος της μεταβολής που οφείλεται σε διαφορές αποτίμησης και προσαρμογές από αναταξινομήσεις